Когда декларацию по УСН лучше сдать попозже, чтобы сохранить свои деньги

Здравствуйте!

Не зря говорят: «Дело верши, да не спеши». Декларацию надо успеть сдать в срок, но стремление «отстреляться» пораньше, придерживаясь принципа «сдал и забыл», «с глаз долой — из сердца вон», может привести к неприятным последствиям. Это касается, в частности плательщиков УСН.

Автор публикации — Наталья Петрова, источник Клерк.

Налог минус взносы

ИП на УСН с объектом «Доходы», не имеющие наемных работников, могут без ограничения уменьшать налог на сумму уплаченных за себя фиксированных взносов. Когда доход невелик, сумма взносов полностью перекрывает налог.

Однако если ИП платит взносы только в 4 квартале, он не имеет возможности уменьшить на них авансовые платежи по налогу за 1 квартал, полугодие, 9 месяцев. При этом, как правило, предприниматель эти авансовые платежи не платит, памятуя о том, что они все равно обнулятся после уплаты взносов.

Декларация

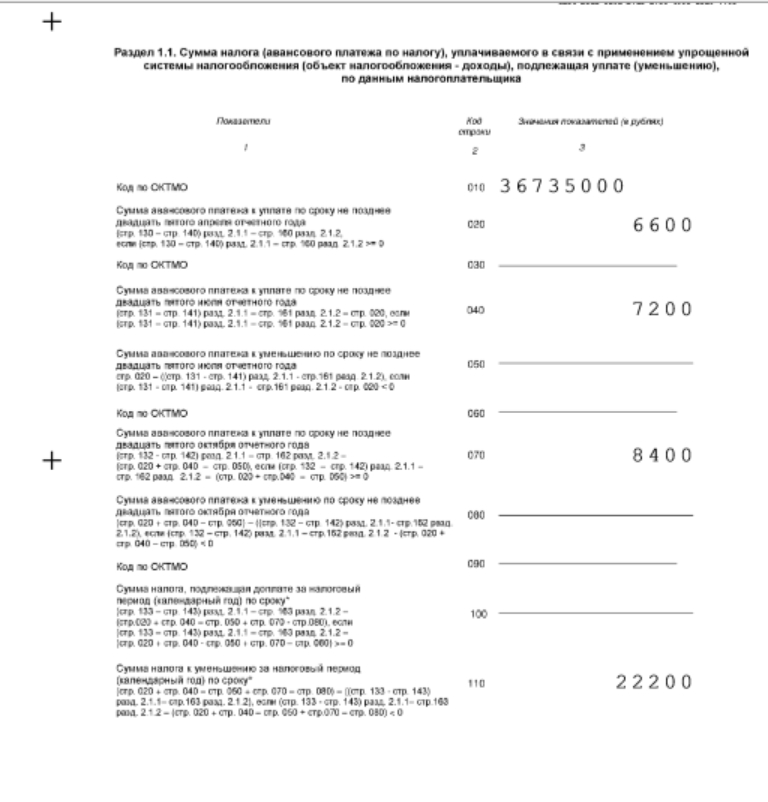

При заполнении декларации в разделе 1 начисленные авансы отображаются в строках 020, 040, 070. Так как по итогам года налог нулевой, сумма показаний этих строк отображается в строке 110.

Пример:

|

|

Доход |

Налог 6% |

Взносы |

Налог с учетом взносов |

|

1 квартал |

110 000 |

6 600 |

0 |

6 600 |

|

полугодие |

230 000 |

13 800 |

0 |

13 800 |

|

9 месяцев |

370 000 |

22 200 |

0 |

22 200 |

|

год |

500 000 |

30 000 |

32 385 |

0 |

При таком «раскладе» декларация будет выглядеть так:

КРСБ

Получив декларацию от налогоплательщика, налоговики начинают разносить данные в карточку расчетов с бюджетом (КРСБ) по датам уплаты:

|

Дата начисления (срок уплаты) |

№ строки декларации |

Сумма налога (аванса) |

|

25.04.2018 |

020 |

6 600 |

|

25.07.2018 |

040 |

7 200 |

|

25.10.2018 |

070 |

8 400 |

|

30.04.2019 |

110 |

— 22 200 |

Суммы из строк 100 и 110 имеют срок уплаты 30 апреля. До наступления этой даты налоговики видят в своей программе начисления авансовых платежей, которые не уплачены.

Видя долг, налоговики формируют требование об уплате налога, а затем решение о взыскании.

Если ИП сдал декларацию задолго до 30.04, у налоговиков будет достаточно времени, чтобы осуществить весь этот алгоритм и списать со счета ИП неуплаченные авансовые платежи.

После 30.04 в КРСБ появится отрицательное начисление по строке 110 декларации и взысканные с ИП деньги превратятся в переплату, которую он может вернуть.

Между тем если ИП в такой ситуации сдаст декларацию незадолго до 30 апреля, у налоговиков будет меньше времени для маневра — они просто не успеют провести всю процедуру взыскания до момента, когда долг ИП в карточке «растворится» сам собой.

К сожалению, об этом нюансе многие плательщики УСН узнают уже после сдачи декларации и получения требования об уплате авансов.

Именно такая история приключилась на днях с читателем нашего форума.

Так как у данного ИП нет расчетного счета, с которого налоговики могли бы быстро и беспрепятственно списать деньги, можно надеяться, что ситуация разрешится без материальных потерь. После 30 апреля ИП обещает поделиться с коллегами, чем закончилась эта «авансовая» история.

Пени

Кроме уплаты авансовых платежей, ИФНС в такой ситуации требует от налогоплательщиков пени, начисленные на неуплату этих авансов.

Что касается пеней в данном случае, следует отметить, что их налоговики тоже должны обнулить.

В Постановлении Пленума ВАС № 57 от 30.07.2013 говорится, что пени должны быть уменьшены соразмерно сумме налога:

Если по итогам налогового периода сумма исчисленного налога оказалась меньше сумм авансовых платежей, подлежавших уплате в течение этого налогового периода, судам необходимо исходить из того, что пени, начисленные за неуплату указанных авансовых платежей, подлежат соразмерному уменьшению.

Данный порядок надлежит применять и в случае, если сумма авансовых платежей по налогу, исчисленных по итогам отчетного периода, меньше суммы авансовых платежей, подлежавших уплате в течение этого отчетного периода.

Ранее Минфин в Письме № 03-03-06/1/15 от 22.01.2010 на примере разъяснял, как должны начисляться пени на просроченные авансовые платежи. В данном письме речь идет об авансах по налогу на прибыль, но для УСН алгоритм аналогичен.

Как отмечают наши читатели, налоговики добровольно такое соразмерное уменьшение пеней не производят и налогоплательщикам приходится бороться за свои права. Впрочем, в большинстве случаев, налогоплательщики предпочитают уплатить пени, и не спорить с ИФНС.

Вывод

1) Если вы ИП без работников и налог с вашего дохода полностью перекрывается взносами, уплачивать взносы целесообразно ежеквартально, чтобы была возможность уменьшать на них авансовые платежи. В этом случае в разделе 1 декларации все строки (020, 040, 070, 100) будут нулевыми, и обязанности по уплате авансовых платежей не возникнет вовсе.

2) Если вы все-таки уплатили взносы лишь в 4 квартале, а авансы в течение года не платили, не торопитесь со сдачей декларации в начале отчетной кампании.

- Инструкция для начинающих ИП на упрощенке 6%

- Около 7 тысяч компаний станут основными налогоплательщиками. Что с ними сделают?

- Когда поступления на счет ИП становятся его доходом: что изменится в 2019 году

- Как миллионные долги однодневок пытаются вешать на курьеров

- На какие письма Минфина сейчас ориентируются налоговики

- Как ИП на УСН считать 1%-ный фиксированный взнос и почему нельзя учитывать расходы

Это очень дисциплинирует ИП.