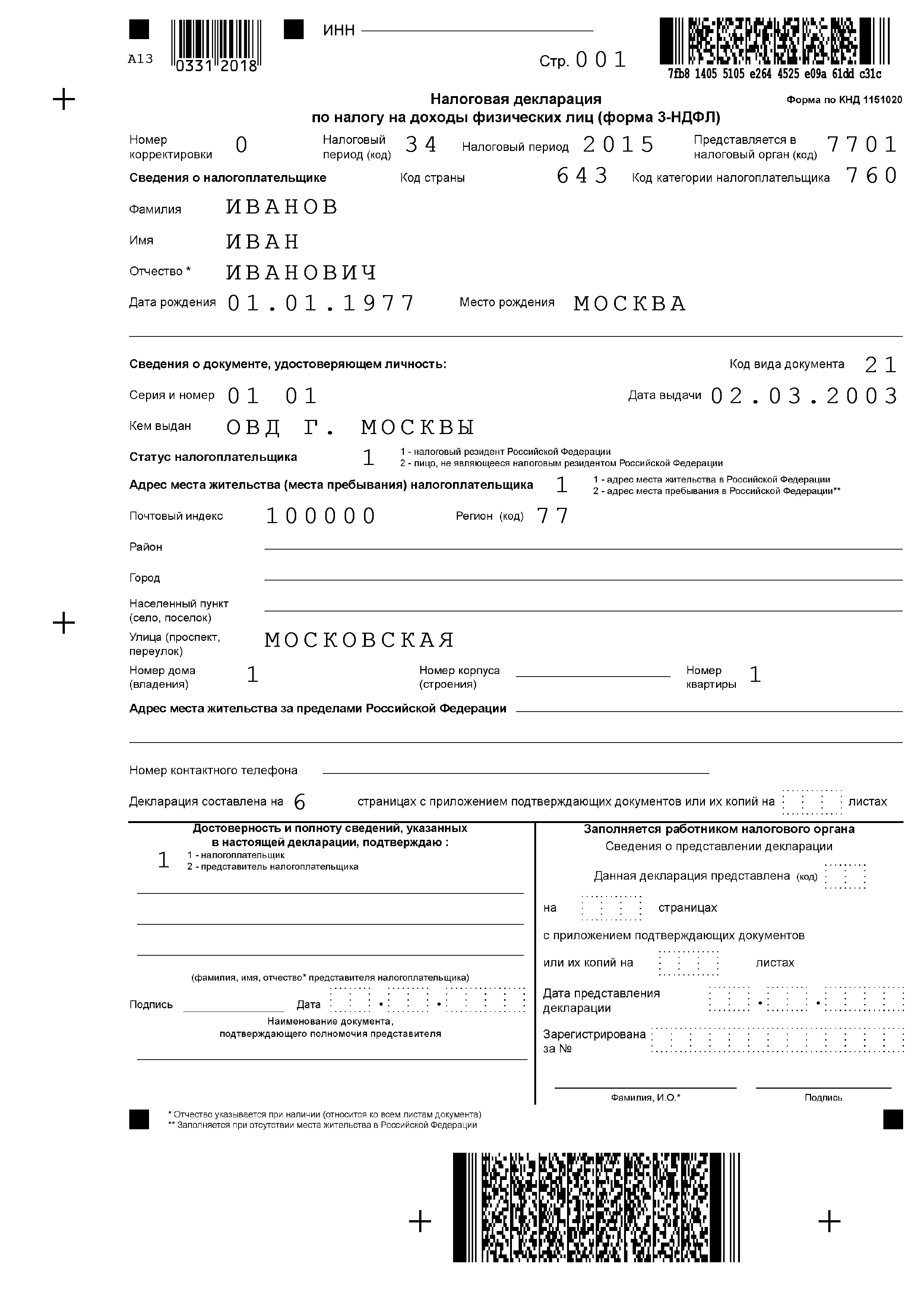

Образец заполнения декларации 3-НДФЛ для получения налогового вычета

Доходы физических лиц, которые по закону облагаются ставкой НДФЛ в размере 13%, предусмотренной п. 1 ст. 224 НК РФ, можно уменьшить на налоговые вычеты в соответствии с п. 3 ст. 210 НК РФ. Налоговая декларация по НДФЛ (форма 3-НДФЛ) утверждена Приказом ФНС РФ от 24.12.2014 № ММВ-7-11/671@. Срок сдачи декларации — ежегодно, не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Читайте о поправках в ст. 45 НК РФ.

Налоговым кодексом предусмотрено семь групп таких вычетов:

- Стандартные налоговые вычеты (ст. 218 НК РФ);

- Социальные налоговые вычеты (ст. 219 НК РФ);

- Инвестиционные налоговые вычеты (ст. 219.1 НК РФ);

- Имущественные налоговые вычеты (ст. 220 НК РФ);

- Профессиональные налоговые вычеты (ст. 221 НК РФ);

- Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке (ст. 220.1 НК РФ);

- Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе (ст. 220.2 НК РФ).

Самые распространенные налоговые вычеты— социальные и имущественные.

Социальные налоговые вычеты

Это вычеты, которые государство предоставляет по расходам на благотворительные цели и пожертвования, на обучение, на медицинские услуги и лекарственные препараты, на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни и на уплату дополнительных страховых взносов на накопительную пенсию. Все социальные вычеты, как правило, предоставляются в размере фактически понесенных налогоплательщиком расходов при условии, что такие расходы не превышают максимально установленную НК РФ сумму вычетов.

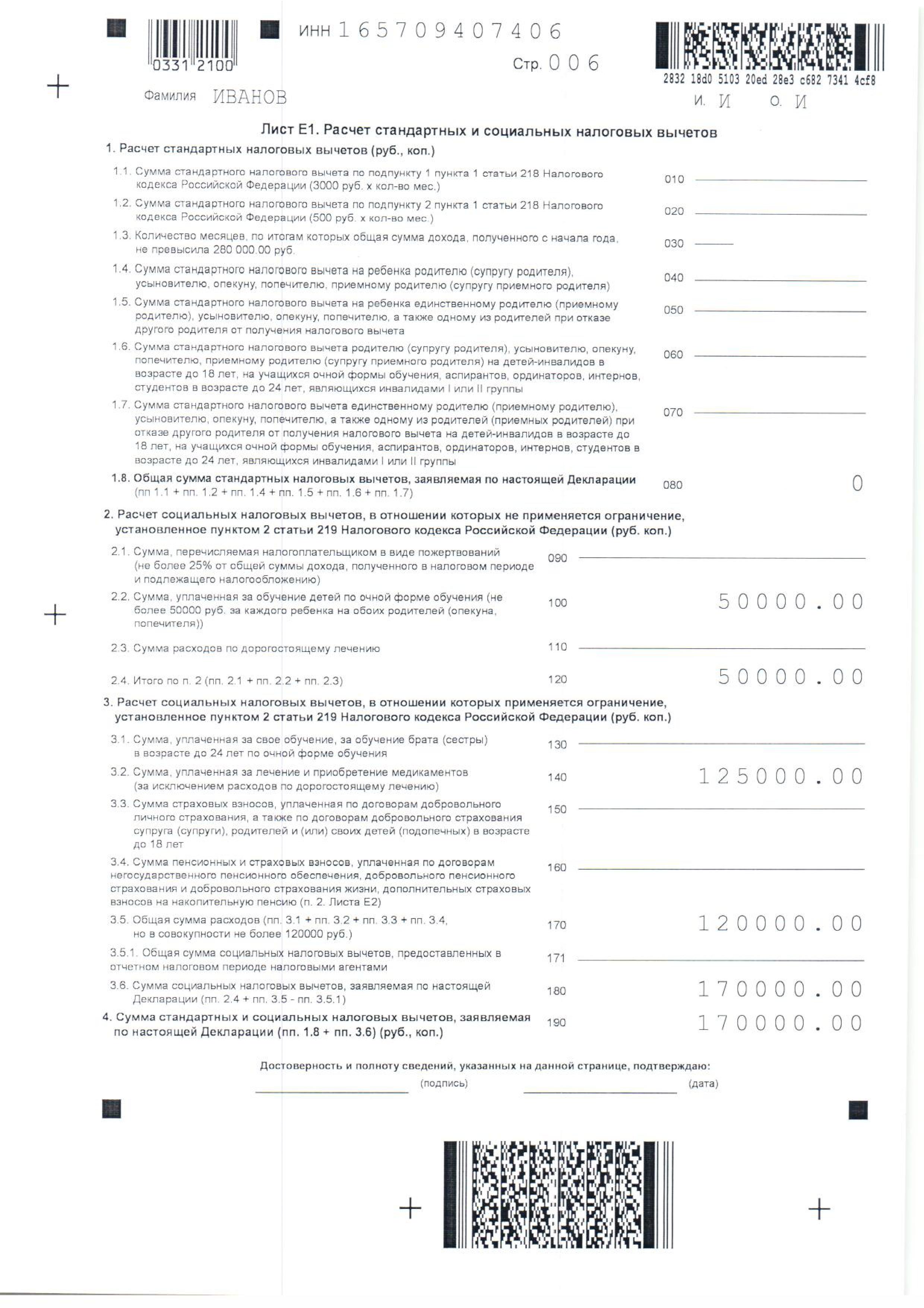

Самыми распространенными социальными вычетами являются вычеты на обучение и лечение. Социальный вычет на обучение предоставляется в отношении доходов того налогового периода, в котором фактически была осуществлена оплата обучения. На что предоставляется вычет и в каком объеме? Физическое лицо-плательщик получает вычет за свое обучение в образовательных учреждениях, а также за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях. Что касается обучения детей, то вычет выплачивается в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

На свое обучение налогоплательщик может получить вычет по любой форме обучения (очной, заочной, дистанционной и др.) независимо от возраста. Вычет можно получить в размере фактических расходов на оплату обучения, но не более 120 000 рублей за год. Причем эта максимальная сумма является общей и для социальных вычетов на свое лечение (за исключением дорогостоящего лечения), на взносы на негосударственное пенсионное обеспечение и страхование, на накопительную пенсию. Поэтому если вы используете социальные вычеты по нескольким видам расходов, то имейте ввиду, что их общий размер ограничен суммой в 120 000 рублей.

Пример: некий господин И.И. Иванов в 2015 году единовременно оплатил пятилетнее обучение своей дочери в размере 250 000 руб. Предельный размер вычета по расходам на обучение ребенка — 50 000 рублей в год. Следовательно, вычет за 2015 год господин Иванов сможет заявить только в этом размере. Из бюджета ему вернут: 50 000 руб. x 13% = 6 500 рублей.

При этом, остаток произведенных и не учтенных в вычете расходов на обучение дочери в сумме 200 000 руб. заявить к вычету в последующих годах гражданин Иванов не вправе. Если же оплата обучения производится по частям в течение нескольких лет, то использовать социальный вычет по расходам на обучение можно в отношении доходов за все эти годы, т.е. дробно оплачивая обучение, граждане смогут воспользоваться бОльшим размером вычета из бюджета страны.

При применении вычета на обучение, обратите внимание на то, что условиями получения интересующего нас вычета является наличие у образовательного учреждения соответствующей лицензии или иного документа, подтверждающего статус учебного заведения. Кроме того, налогоплательщику следует представить документы, подтверждающие фактические расходы за обучение (договор, платежные поручения, кассовые чеки и др.).

Вычет по расходам на медицинские услуги, лекарственные препараты и страховые взносы по договорам ДЛС предоставляется в размере фактически произведенных расходов, но не более 120 000 руб.

Пример: Уже известный нам по предыдущему примеру И.И. Иванов понес в текущем налоговом периоде расходы на медицинские услуги в размере 125 000 руб. Вычет может быть заявлен в сумме 120 000 руб. Остаток расходов в размере 5000 руб. не может быть учтен в вычете в следующих налоговых периодах. Итого гражданин Иванов получит вычет в размере: 120 000 руб. х 13% = 15 600 рублей.

Обратите внимание, что отнесение медицинской услуги к дорогостоящим видам лечения полностью зависит от того, указана ли эта услуга в Перечне дорогостоящих видов лечения. Наше государство совершенно не интересует сколько средств вы на нее потратили. На практике это может означать, что услуга по сумме затрат является дорогостоящей, но при этом не входит в Перечень дорогостоящих видов лечения и тогда налогоплательщик не сможет претендовать на социальный налоговый вычет.

Имущественные налоговые вычеты

Такие вычеты предоставляются в следующих ситуациях:

- При продаже имущества, долей в уставном капитале организаций, при уступке прав по договору участия в долевом строительстве;

- В случае выкупа у налогоплательщика имущества для государственных или муниципальных нужд. Налогоплательщик вправе уменьшить свои доходы на имущественный вычет в размере выкупных сумм, полученных им в случае изъятия земельного участка и (или) расположенного на нем иного недвижимого имущества для государственных или муниципальных нужд. При этом выкупная стоимость может быть получена как в денежной, так и в натуральной форме;

- При строительстве или приобретении жилья, а также земельных участков.

Для случаев продажи имущества, доли или долей в нем законодатель установил, что размер вычета соответствует величине дохода, полученного от его реализации. Однако сумма предоставленного налогоплательщику вычета в целом за налоговый период не может превышать:

- 1 млн рублей - в отношении продажи жилой недвижимости и земельных участков;

- 250 000 рублей - в отношении продажи иного имущества (за исключением ценных бумаг).

При этом, налогоплательщик не имеет право на имущественный налоговый вычет при продаже имущества, которое находилось в его собственности три года и более.

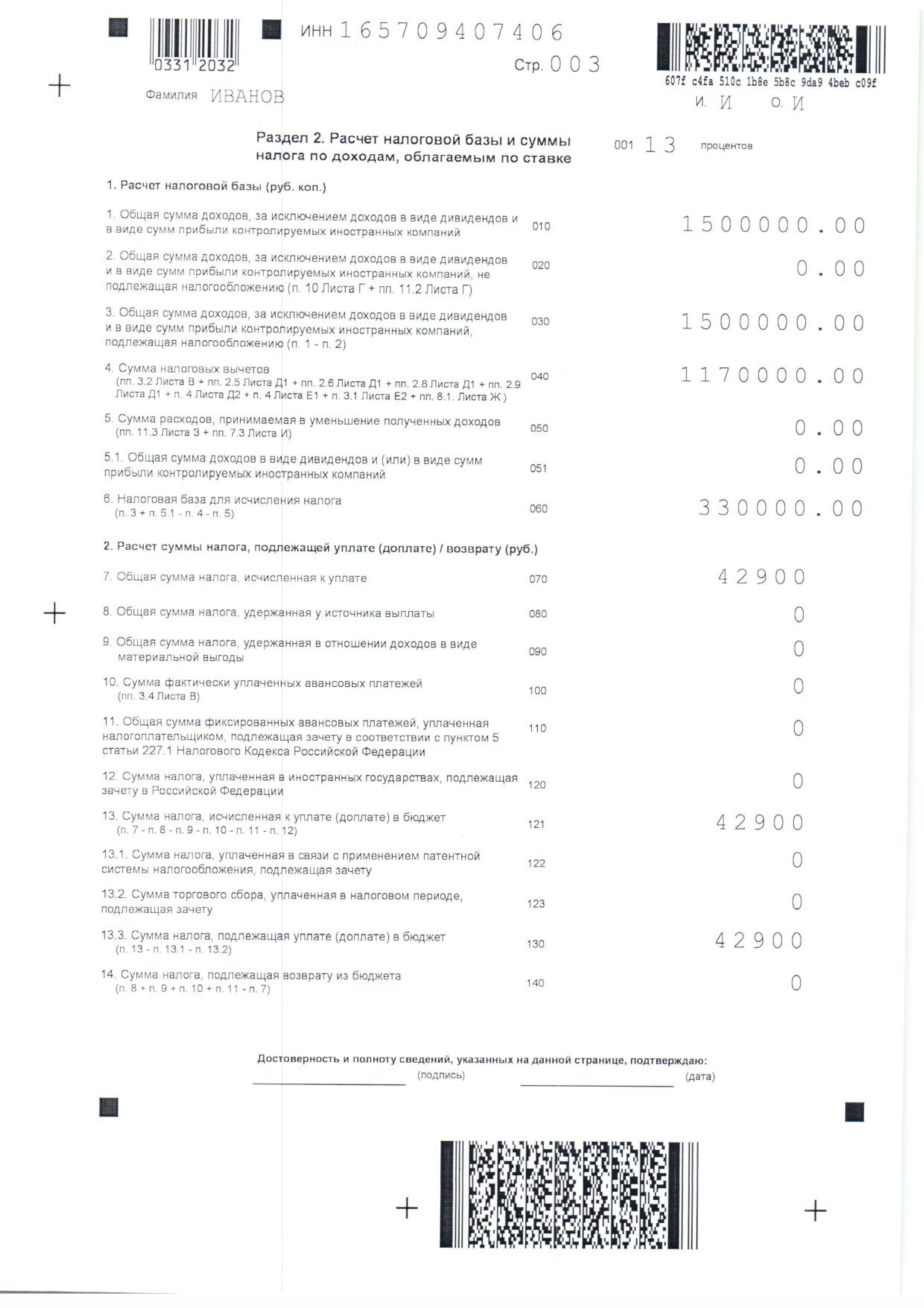

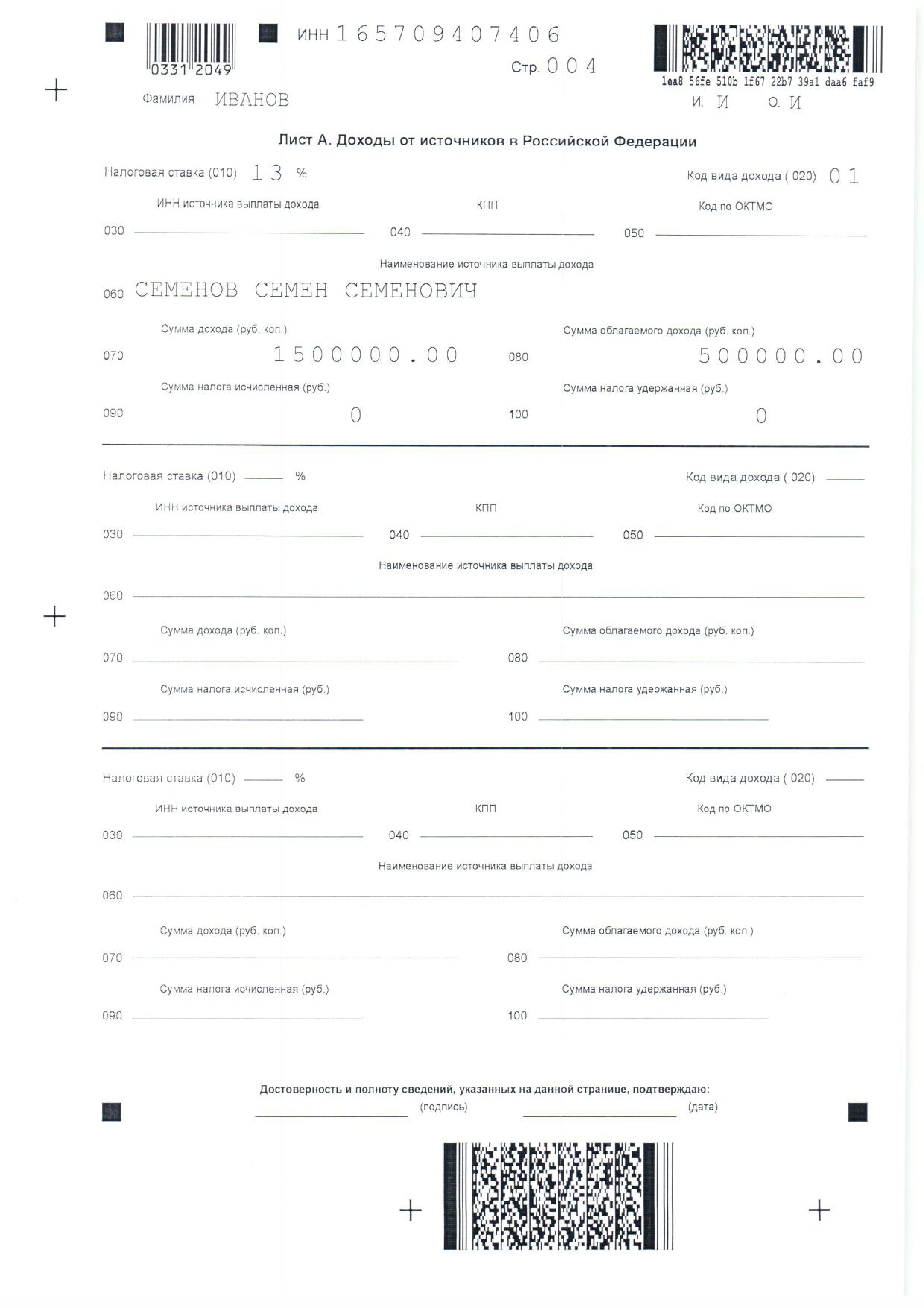

Пример: «неуёмный» гражданин И.И. Иванов продал квартиру за 1,5 млн рублей в текущем налоговом периоде. Он может подать документы на предоставление ему вычета в сумме 1 млн рублей. С остатка своего дохода от продажи квартиры в размере 500 тыс. руб. господин Иванов должен заплатить 13 % НДФЛ.

Обратите внимание, что налогоплательщик вместо получения данного вычета имеет право уменьшить свои облагаемые 13% налогом доходы на фактически понесенные им расходы при приобретении или постройки недвижимости, а именно:

- на новое строительство жилого дома, приобретение жилого дома, квартиры, комнаты или доли в них, приобретение земельного участка (доли в нем) для индивидуального жилищного строительства или расположенного под приобретаемым жилым домом (пп. 3 п. 1 ст. 220 НК РФ);

- на погашение процентов по целевым займам (кредитам), израсходованным на приобретение (строительство) недвижимости либо полученным в целях рефинансирования (перекредитования) таких кредитов (пп. 4 п. 1 ст. 220 НК РФ).

Пример заполнения декларации (форма 3-НДФЛ) для получения имущественного и социального вычетов

Во вложении — форма 3-НДФЛ.

- Налоговые последствия расчетов с иностранными поставщиками через иностранного платежного агента

- Кратко о банкротстве юридических лиц в 2025 году

- Правда ли, что Сбербанк блокирует карты физлиц и предпринимателей

- Налоговая усиливает давление на банки в отношении личных счетов ИП

- Физлица смогут встать на учет в налоговой через Госуслуги

- Налогообложение доходов лиц с двойным гражданством и релокантов в 2025 году